炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

以国庆假期为分界线,A股市场自9月24日以来,迎来了泾渭分明的冰火两重天行情。Wind数据显示,9月24日至9月30日期间,上证综指、沪深300、创业板指分别大涨21.37%、25.06%和42.12%,牛气冲天;而在10月8日至10月15日的节后回调中,三大指数则分别下跌了-4.05%、-4.03%和-4.10%,股市急涨后的震荡修整意味明显。

大盘剧烈波动下,哪些行业领涨?又有哪些行业在回调期间更为抗跌?统计申万一级行业在不同阶段的表现不难发现,本轮行情以来,以计算机、电子、通信为代表的TMT板块和非银金融板块展现出良好的领涨及抗跌表现,尤其是计算机、电子两大高成长性资产表现位居前二。对于投资者而言,选对行业成为能否保存本轮行情胜利果实的关键所在。

本轮行情不同阶段TOP10涨幅行业

(数据来源:wind,统计区间2024.9.24-2024.10.15。)

后市行情如何演绎?“长牛”行情是否可期?后续哪些板块能成为投资主线?当下是否仍是上车的好时机?

机构人士认为,当前市场可能正处于牛市的初期阶段,未来的市场走势有望进入一个更为良性和缓慢的牛市状态。展望后市,以芯片、计算机为代表的TMT板块,在经济复苏和技术进步的背景下,具有较大的成长潜力。随着市场的进一步上涨,资金和政策将更多地流向这些高成长的新兴产业,为投资者带来可观的回报。

行情未结束,大涨之后,TMT接棒?

在经历节前大涨,节后首周震荡之后,A股市场开始进入盘整状态。不少机构认为,由情绪主导的反弹第一阶段或已落幕,后续市场有可能进入“稳中求进”的新阶段。

对此,天弘指数基金经理林心龙也认为,回溯历史来看,每一轮由政策面或资金面驱动的大级别牛市往往会率先迎来全面而快速的普涨行情,在经历市场调整或资产结构的再平衡之后,历史上A股普遍会逐步转向结构性行情。在此阶段,整个市场的波动会下降,板块之间的轮动会提速,此时研判后续哪类资产更受益,对普通投资者而言更为重要。

大涨之后,谁来接棒?需要结合政策面、资金面、基本面甚至是技术面的综合研判,但林心龙给出了一个更为简单的判断模式。他认为,这轮股市的上涨主要是由政策面和资金面的积极变化所驱动。政策面上,央行和财政的持续发力,以及对资本市场的重视,为市场情绪带来了显著的提振。资金面上,大量增量资金的入场改变了市场的存量资金结构,为市场的进一步上涨提供了动力。

“在此背景下,市场大概率或进入到了新一轮牛市的初期阶段。基于A股历史规律,高贝塔、高成长性的资产在历史每一轮牛市都会有比较亮眼的表现。在此经验下,我们特别看好创业板、科创板以及双创指数的表现。这些指数涵盖了新能源、半导体、计算机、光伏锂电、创新药等高成长性行业,在牛市中往往能够展现出更好的估值扩张和业绩弹性。”林心龙表示。

具体到细分赛道上,林心龙尤为看好芯片半导体行业的景气度。一方面,中美贸易摩擦背景下,国产替代、自主可控的长周期逻辑并没有发生改变;另一方面,中期产业角度看,从去年四季度开始,全球半导体产业链就已经出现景气度修复,而国内芯片产业的景气修复起步较晚,PB角度上,估值还处于历史低位;从财务基本面看,已经预披露三季报业绩的电子、半导体成份股中,过半数上市公司呈现业绩预增状态,整个板块表现相对稳健。因此无论后市是演变成新一轮的类新能源牛市,还是结构性牛市,芯片电子板块都有望取得超越大盘的亮眼表现。

此外,计算机行业也是林心龙较为看好的细分行业。他认为,在系列利好政策推动下,计算机行业有望迎来基本面的改善。“尽管这些板块在经历了一段时间的调整后,近期迎来了快速的估值修复,但从长期、中期和短期的角度来看,其基本面仍然稳健,估值并未出现泡沫化。”

当然林心龙也指出,这些都是基于牛市初期的预判前提得出来的结论,后续还要根据政策的落地、资金面的变化,去逐步修正这个判断。

部分前期埋伏的机构表现“淡定”

值得注意的是,在本轮上涨行情中,资金入市的方式跟以往有了很大区别,相比过去的股票投资,机构资资金或基民更偏好借道ETF或场外指数基金的方式入市。

管理天弘计算机ETF及其联接基金的林心龙在系统复盘了9月24日以来的ETF申赎情况后认为,新入市的基民或股民对市场风险可能还没有特别深刻的理解,在节后首周的剧烈调整中遭遇大幅回撤,部分散户资金出现流出。预计在经过这波洗礼之后,新入场的投资者慢慢成熟后,会重新成为市场重要的增量资金力量。

林心龙强调,而相对散户而言,机构资金的申赎节奏更为稳健,在股市回调后,一些前瞻布局计算机、创业板的机构投资者并未离场,反而仍有部分前期未上车的机构,考虑捕捉布局机会。

在投资策略上,矫健建议投资者在市场波动较大时,可以通过申购场外指数联接基金来熨平波动,避免因市场短期波动而产生过度反应。此外,对于场内ETF的投资,也建议投资者掌握好入市节奏,在市场出现调整时逐步加仓,以避免追涨杀跌带来的风险。

林心龙虽然看好科技板块,但他也特别指出,在电子和计算机行业中,可能会存在一些个股风险。一些企业可能并没有持续的技术创新实力,而过度扩张产能,或将导致它们在未来的市场竞争中被淘汰。因此,建议投资者通过指数产品来参与科技板块的投资,以降低个股风险。

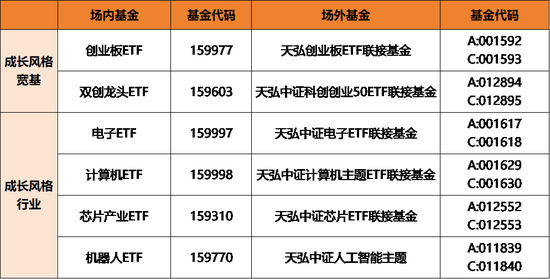

表:部分成长风格指数基金产品

买指数,选天弘

指数基金一直是天弘基金的优势业务。同花顺数据显示,根据基金定期报告,截至2024年6月30日,天弘基金场外指数基金持有人数超过1300万,位列全市场第一。

从产品种类看,截至2024年6月30日,天弘指数及指数增强基金规模合计1153亿元,产品合计73只。其中,场外指数基金42只,规模668亿元;场内ETF20只,规模418亿元;指数增强基金11只,规模68亿元。

ETF方面,Wind数据显示,天弘基金ETF产品线涵盖了宽基、行业/主题、策略和商品四大系列。其中,宽基系列已覆盖上证50、沪深300、中证500、中证1000、创业板指、创业板300、科创50共七条指数;行业/主题系列覆盖了科技(6只)、金融(2只)、消费(4只)、制造(2只)等不同板块的14条指数,这其中在科技领域的布局又是天弘ETF基金的重中之重,已经发行了聚焦电子、计算机、物联网、机器人、云计算、芯片等多个细分产业的主题基金,为投资者捕捉市场反弹行情提供了丰富的配置工具。

今年7月20日披露的海通证券《公募基金五星工具属性评级》榜单中,天弘基金成立满三年的12只ETF产品中,共有天弘沪深300ETF、天弘中证500ETF、天弘创业板ETF、天弘中证电子ETF、天弘中证计算机主题ETF、天弘中证全指证券公司ETF、天弘中证光伏产业ETF、天弘中证医疗设备与服务ETF8只ETF产品获评海通证券三年期五星工具评级(评级日期截至2024.6.30),占比67%。

风险提示:观点仅供参考,不构成投资建议,市场有风险,投资需谨慎,指数基金存在跟踪误差。基金过往业绩不代表未来表现。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,请根据自身投资目的、投资期限、投资经验等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜